Savills European Market in Minutes

Das Transaktionsvolumen auf dem europäischen Gewerbeimmobilienmarkt ist laut dem international agierenden Immobiliendienstleistungs-Unternehmen Savills auf gutem Wege, das Niveau des Vorjahres zu erreichen. Die Umsätze in den untersuchten Ländern entsprachen im ersten Quartal 2018 größtenteils dem Durchschnitt der letzten Jahre.

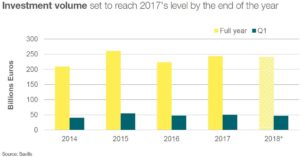

„Trotz leicht gedämpfter Investmentaktivitäten im ersten Quartal rechnen wir damit, dass der Ganzjahresumsatz mit ca. 242 Mrd. Euro den Wert des letzten Jahres erreichen wird. Top-Immobilien in Europa bleiben aufgrund der nach wie vor hohen Renditen verglichen mit langlaufenden Anleihen und der Aussicht auf positive Mietpreisentwicklungen die Assetklasse der ersten Wahl“, konstatiert Marcus Lemli, CEO Germany und Head of Investment Europe bei Savills. „Hierbei liegt der Fokus weiter auf dem Bürosegment, wenn auch das Interesse der Investoren an alternativen Assets andauern wird. In Deutschland entfielen im ersten Halbjahr 2018 allein 40 % auf den Büromarkt. Wir erwarten, dass die Anzahl an Transaktionen – auch bei Portfolio-Deals – leicht rückläufig sein wird, der Gesamtumsatz aufgrund von einigen Mega-Deals jedoch stabil bleibt. Diese machten letztes Jahr mit rund 30 Mrd. Euro bereits einen beachtlichen Teil der Umsätze aus.“

Folgend auf eines der stärksten dokumentierten Quartale (Q4 2017) erreichte das Transaktionsvolumen im Gewerbeimmobiliensegment innerhalb der von Savills beobachteten Märkte rund 46 Mrd. Euro im ersten Quartal 2018. Das entspricht einem Minus von 8 % im Vergleich zur Vorjahresperiode bzw. von 3 % im Vergleich zum langjährigen Durchschnitt. In Anbetracht der Volatilität der ersten Quartale ist jedoch zu erwarten, dass die Umsätze des Gesamtjahres das Niveau von 2017 erreichen werden. Allein für Deutschland wird bis Ende 2018 ein Transaktionsvolumen von rund 55 Mrd. Euro prognostiziert – ein Ergebnis, das mit dem des letzten Jahres mithalten kann.

Polen (+ 329 %), Belgien (+ 248 %) und Luxemburg (+ 144 %) verzeichneten laut Savills im ersten Quartal einen Anstieg des Investitionsvolumens. In Polen führte der Verkauf eines Einzelhandelsportfolios im Wert von 1 Mrd. Euro und in Belgien eine große Anzahl an Deals, die aus dem vierten Quartal 2017 übertragen wurden, zu diesem Anstieg. Großbritannien, Deutschland und Frankreich bleiben jedoch die dominanten Märkte mit kumuliert 63 % der Aktivitäten auf dem Investmentmarkt im beobachteten Gebiet.

Die größten Rückgänge bei den Investitionen verzeichneten hingegen Rumänien (- 81 %), Tschechien (- 77 %) und die Niederlande (- 53 %). Laut Savills lässt sich der vergleichsweise starke Rückgang mit den hohen Umsätzen 2017 erklären: In Tschechien und in den Niederlanden lagen diese weit über dem Langzeit-Durchschnitt.

Der Anteil außereuropäischen Kapitals, das investiert wurde, blieb ebenfalls unverändert. Außereuropäische Investoren zeichneten für etwa 30 % aller Cross-Border-Transaktionen verantwortlich, wobei sich ihre Zielsektoren und -regionen immer stärker voneinander unterscheiden (siehe Tabelle).

Renditen für Bürogebäude sind aufgrund der anhaltend starken Nachfrage auf einem historischen Tief angelangt. Für Top-Objekte in CBD-Lagen ging diese im Vergleich zum Vorjahr um durchschnittlich 22 Basispunkte auf nun 3,86 % zurück. Die größten Veränderungen zum ersten Quartal 2017 verzeichneten Frankfurt (- 70 Basispunkte), Amsterdam (- 60), Lissabon (- 50), Helsinki (- 50) und Berlin (- 50). Aufgrund des Mangels an Premium-Büroflächen in zentralen Lagen stehen auch die Renditen von sekundären Objekten im CBD sowie von Top-Objekten außerhalb der zentralen Lagen unter starkem Druck. Im Durchschnitt sanken diese um 32 Basispunkte auf 4,93 % bzw. um 37 Basispunkte auf 4,91 %. Fachmarktzentren erfuhren mit durchschnittlich 39 Basispunkten den höchsten Renditerückgang aller Nutzungsarten.

„Renditen von Premiumbüros werden sich nun in den Kernmärkten stabilisieren, in anderen Teilen Europas – vor allem in Ost- sowie in Südeuropa – erwarten wir einen weiteren Rückgang“, so Lydia Brissy, Director European Research bei Savills. „Die Renditelücken zwischen unterschiedlichen Standorten und Assetklassen werden sich weiter schließen, Premiumobjekte bleiben dennoch der Investoren.“

Bildnachweis: Savills, iStock

Schlagwörter: Digitalisierung, Gewerbeimmobilienmarkt, Immobilien, Immobilienbranche, Immobilienmarkt, Immobilienpolitik, Immobilienwirtschaft, Wohnen, Wohnkomfort, Wohnraum, Wohnungsbau, Wohnungsmarkt, Wohnungswirtschaft, Zukunft