Savills Gewerbeinvestmentmarkt Deutschland

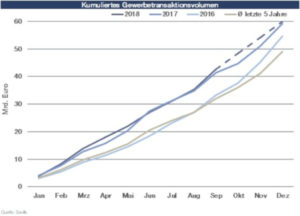

Der deutsche Investmentmarkt für Gewerbeimmobilien läuft weiterhin auf Hochtouren. Im 3. Quartal des laufenden Jahres belief sich das Transaktionsvolumen auf knapp 15,6 Mrd. Euro. Damit ist es nicht nur das bislang umsatzstärkste Quartal des Jahres, sondern auch das umsatzstärkste 3. Quartal im gesamten Zyklus. In den ersten neun Monaten des laufenden Jahres wurden nun Gewerbeimmobilien für 42,5 Mrd. Euro gehandelt, was gegenüber dem Vergleichszeitraum des Vorjahres einem Umsatzplus von 3 % entspricht. „Die Liste der geopolitischen und sonstigen Risiken für die globale Konjunktur ist nicht kürzer geworden und sorgt für eine anhaltend hohe Risikoaversion der Kapitalmarktakteure“, beobachtet Marcus Lemli, CEO Germany und Head of Investment Europe bei Savills, und ergänzt: „Gewerbeimmobilien in Deutschland gehören weiterhin zu den Gewinnern dieser Konstellation.“ Seine Umsatzprognose für das Gesamtjahr hat Savills von zuvor 55 Mrd. Euro auf 60 Mrd. Euro erhöht. Das wäre ein neuer Rekordwert. „Auch für die kommenden Jahre schätzen wir die Ertragskraft von Immobilien im Assetklassen-Vergleich als günstig ein, zumal Aktien von einer nachlassenden konjunkturellen Dynamik weit früher betroffen wären als Immobilien“, schaut Lemli voraus.

Büroimmobilien bleiben vorn, Bedeutung von Portfolios nimmt ab

Mit Ausnahme von Logistik-/Industrieimmobilien lag das Transaktionsvolumen bei allen Nutzungsarten über dem Vorjahreswert. Büroimmobilien blieben erwartungsgemäß die mit Abstand umsatzstärkste Nutzungsart (40 % Anteil am Gesamtumsatz), gefolgt von Handelsimmobilien (23 %) und Logistik-/Industrieimmobilien (12 %). Handelsimmobilien konnten ihren Vorsprung gegenüber Logistik-/Industrieimmobilien im 3. Quartal nicht zuletzt wegen der Fusion der beiden Warenhauskonzerne Galeria Kaufhof/HBC und Karstadt und den in diesem Zuge verkauften Warenhausportfolios wieder deutlich vergrößern. Trotzdem nahm der Beitrag von Portfoliotransaktionen zum Gesamtumsatz am Gewerbeimmobilienmarkt weiter ab. In den ersten drei Quartalen des laufenden Jahres lag ihr Anteil bei knapp 30 % und damit auf dem niedrigsten Stand seit 2013.

Frankfurt gleich in doppelter Hinsicht Spitzenreiter

Gut 52 % des Transaktionsvolumens entfielen auf die sieben A-Städte, was etwa dem Durchschnitt der letzten fünf Jahre entspricht. Mit einem Umsatzanstieg von 80 % gegenüber der Vorjahresperiode auf knapp 5,6 Mrd. Euro war Frankfurt gleich in doppelter Hinsicht Spitzenreiter. Den zweithöchsten Umsatzanstieg wies Hamburg auf (+ 74 % auf 3,7 Mrd. Euro), den zweithöchsten Umsatz Berlin (4,3 Mrd. Euro), das allerdings auch den stärksten Umsatzrückgang verzeichnete (- 32 %).

Renditekompression läuft aus

Obwohl nicht nur die Top-7-Märkte, sondern generell das Core-/Core-Plus-Segment weiterhin von einem Nachfrageüberhang geprägt sind, gaben die Anfangsrenditen nur noch punktuell nach. So gingen die Bürospitzenrenditen im Durchschnitt der Top-7 um 10 Basispunkte auf nun 3,13 % zurück. Das einzige Segment mit unverändert dynamischer Renditekompression ist jenes der Logistikimmobilien. Hier gingen die Spitzenrenditen im Vergleich zum Vorquartal um 25 Basispunkte auf 4,5 % zurück. „Bis zum Jahresende dürfte die Renditekompression im Großen und Ganzen auslaufen. Von der Kapitalmarktseite kommen keine Abwärtsimpulse mehr und die Mietwachstumserwartungen, die die Renditen zuletzt noch gedrückt haben, steigen zumindest nicht mehr“, so Matthias Pink, Director und Head of Research Germany bei Savills.

100 über 100 – diversifizierte Käuferstruktur

Die Käuferstruktur bleibt breit gefächert, wobei drei Investorengruppen im bisherigen Jahresverlauf Immobilien für jeweils mindestens 10 Mrd. Euro erwarben: Asset/Investment Manager (13,2 Mrd. Euro), Spezialfonds (11,4 Mrd. Euro) sowie Immobilien-AGs/REITs (10,1 Mrd. Euro). Ein weiterer Ausdruck des breiten Investoreninteresses an deutschen Gewerbeimmobilien und zugleich des nach wie vor intensiven Wettbewerbs auf Käuferseite: Mehr als 100 verschiedene Investoren haben im laufenden Jahr bereits mindestens 100 Mio. Euro investiert – so viele waren es zu diesem Zeitpunkt eines Jahres noch nie. Insgesamt verteilt sich das Transaktionsvolumen der letzten zwölf Monate zu beinahe gleichen Teilen auf einheimische (55 %) und ausländische Investoren (45 %). Während nordamerikanische Investoren mit einem Anteil von 11 % verglichen mit den letzten fünf Jahren (16 %) etwas weniger aktiv waren, hat die Bedeutung asiatischer Investoren zugenommen (letzte zwölf Monate: 7 %; letzte fünf Jahre: 5 %).

Suche nach Core treibt Investoren in Projektankäufe

Was die meisten Käufer verbindet, ist ihr Interesse an langfristig stabilen Mieteinnahmen bzw. dem langfristigen Vermögenserhalt. Entsprechend hoch bleibt die Risikoaversion. Weil der Anlagedruck aber nach wie vor hoch und AAA-Produkte im Bestand knapp sind, rücken Projektentwicklungen stärker und vor allem frühzeitiger in den Fokus der Investoren. Insgesamt flossen im laufenden Jahr etwa 5,2 Mrd. Euro bzw. 12 % des gesamten Transaktionsvolumens in Projektankäufe (5-Jahres-Mittel: 9 %). Bei Büroimmobilien betrug der Anteil der Projektankäufe sogar 17 % am Transaktionsvolumen und war damit etwa doppelt so hoch wie im Durchschnitt der vergangenen fünf Jahre. Angesichts der absehbar steigenden Projektentwicklungsaktivität könnte die Bedeutung solcher Forward Deals gerade im Bürosegment künftig noch steigen.

Bildnachweis: BEiL², iStock

Schlagwörter: Digitalisierung, Gewerbeinvestment, Immobilien, Immobilienbranche, Immobilienmarkt, Immobilienpolitik, Immobilienwirtschaft, Investmentmarkt, Wohnen, Wohnkomfort, Wohnungsbau, Wohnungsmarkt, Wohnungswirtschaft, Zukunft